VC들의 고민 : 미국과 한국의 출자자 서한(LP Letter) 비교 및 출자자관리 서비스 분석

벤처캐피탈을 비롯한 투자사(General Partner)들이 어떤 출자자 서한(Limited Partner Letter)를 어떤 목적으로 작성하고 어떤 정보를 어떤 맥락으로 전달하는지 궁금하여 조사하게 되었습니다. 미국은 솔직한 투자사의 생각 공유와 시장 데이터 중심의 보고를 하였고, 국내는 행정적 편의를 위한 보고 구조가 어느정도 형성되어있는 것 같습니다.

지난번 유료화와 프라이싱, 창업자의 영원한 숙제를 풀어보자편 이후로 낭만투자파트너스 유료 멤버십을 만들고 수십분의 파트너 분(LP)들을 모시면서 2월에 처음 나가야할 우리의 Monthly Letter를 어떻게 구성하면 좋을까 고민을 시작했습니다.

벤처캐피탈을 비롯한 투자사(General Partner)들이 어떤 출자자 서한(Limited Partner Letter)를 어떤 목적으로 작성하고 어떤 정보를 어떤 맥락으로 전달하는지 궁금하여 조사하게 되었습니다. 마치 워렌버핏의 버크셔 해서웨이의 연례 주주총회, 제프 베조스의 아마존 연례 주주서한이 수 많은 기업들에 영향을 미치는 사례들이 있는지를 궁금해하면서요.

벤처캐피탈의 BM을 분석하여 고객을 추려 출자자들에게 어떤 목적의 커뮤니케이션을 왜 하는지, 어떻게 하는지를 정리했습니다.

Uber, Square, Warby Parker 등 유명 스타트업에 초기투자를 한 것으로 유명한 'First Round Captial'의 공개된 출자자 서한, Sequoia의 출자자 서한, Bain Capital의 Letter 등을 찾을 수 있었고 유명한 출자자 서한들을 추려봤습니다.

그 외에도 다양한 출자자-투자사를 연결해주는 IT서비스들이 어떤 기능을 제공하는지 왜 제공하는지를 통해 어떤 지표들이 왜 중요한지 추려볼 수 있었습니다.

미국은 솔직한 투자사의 생각 공유와 시장 데이터 중심의 보고를 하였고, 국내는 행정적 편의를 위한 보고 구조가 어느정도 형성되어있는 것 같습니다.

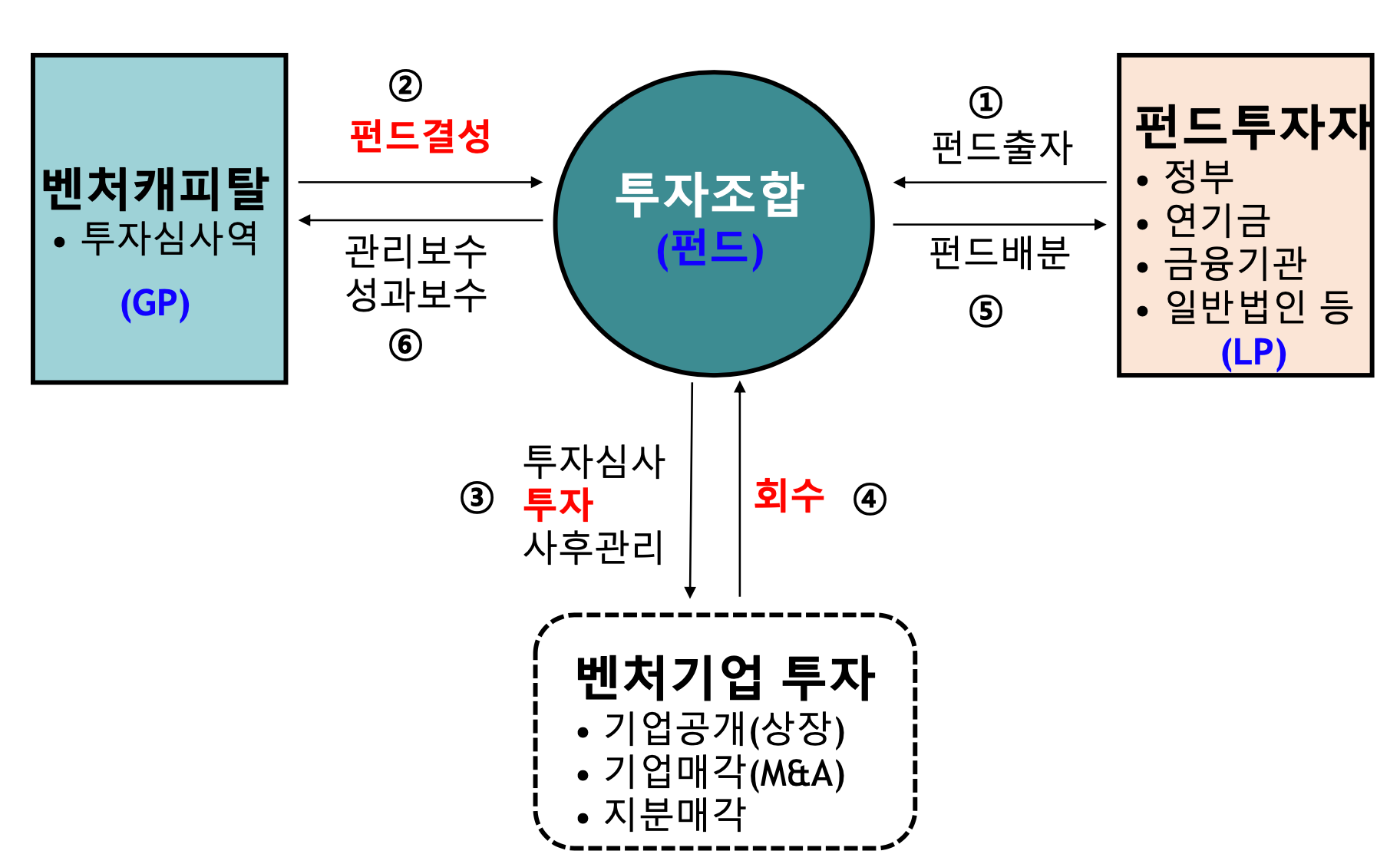

벤처캐피탈의 고객 구조

벤처캐피탈(GP)은 회사 안에 여러개의 투자조합(펀드)를 운영하면서 조합을 통해 이해관계인들과 관계를 아래 그림과 같이 맺습니다.

스타트업 입장에서는 말로만 듣고 갑(VC)보다 갑(LP)이 있구나라고 생각만 했겠지만 펀드투자자 즉 출자자인 정부, 연기금, 금융기관, 일반법인 등에게 투자 상품인 투자 조합을 어떻게 운영하는지를 배분(Exit) 이전부터 주기적으로 정보를 공유해야 상호간 신뢰가 쌓이는 구조입니다.

그때 사용하는 주기적인 정보가 저희가 이번에 집중해보려는 LP Letter라고 보시면 되겠습니다.

출자자 서한(LP Letter) 발송의 목적

벤처캐피탈들이 출자 기관들에게 출자받기 위해 제안서(Proposal)과 LP Letter를 보냅니다. 결국 스타트업이 돈을 투자받기 위해 벤처캐피탈에 하는 IR과 월간 보고의 목적과 똑같다고 보시면 됩니다.

- 출자 해주신 자금을 잘 운용하고 있다는 회신

- 앞으로 당사가 하려는 액션에 대한 올바른 기대치 조율(향후 후속 출자 영향)

- 변화하고 있는 시장에 대한 당사의 인사이트 자랑

을 통해 결국 고객들을 관리하는 일종의 CRM(Customer Relationship Management) 활동으로 보시면 되겠습니다. 결국 보태준 자금을 어떻게 운영하고 있고, 앞으로도 운영하려는 펀드에 잘 출자해주시면 좋겠습니다! 라는 말을 다양하게 풀어내는 과정같습니다.

출자자 서한(LP Letter) 안에 들어가야할 내용들

- 투자 성과 : 가장 최근 업데이트 이후로 투자 집행 내용이나 회수 내용

- 포트폴리오 업데이트 : 최근 사업 현황, 마일스톤, 사업 계획 및 향방

- 시장 분석 : 투자 성과에 영향을 미치는 시장, 산업, 기술, 경제 전반에 걸친 당사의 생각과 전략 공유

- 당사 투자 전략 : 투자 방향성, 철학, 접근 등에 있어 새롭게 느낀 점과 방향성들에 대한 공유

- 출자 안내 : 향후 결성 될 펀드에 대한 현황이나 Capital Call에 대한 전망

- 당사 조직 관련 내용 업데이트 : 투자사 내부 변동에 대한 공유

재미있게도 2014, 2015년에 너무 호황기라고 생각하고 경기침체를 예상하여 출자자 서한을 자신감있게 외부 공개한 First Round를 통해 어떤 어투와 내용으로 출자자들과 커뮤니케이션하는지 살펴볼 수 있었습니다. 2017년을 지나면서 다시 주식시장이 2021년까지 불타올랐던 것을 보면 벤처 투자자들이 본인의 생각을 외부에 내는 것이 얼마나 섣불러보일 수 있는지 알 수 있습니다. 그래도 이렇게 본인의 생각을 확실히 표명하는 투자사 인 것 만으로도 남다름을 느낄 수 있었습니다.

First Round Captial의 2015년 1Q Letter

굉장히 투명하게 LP들에게 본인들의 상황과 시각을 공유하는 것을 알 수 있습니다. 변화하는 시장에 대한 내재된 자신감도 확실히 느껴집니다.

- 시드 스테이지에 투자하고 있는 First Round Captial이 받고 있는 시장 변화에 대한 상황 공유(당시만 하더라도 끝없이 올라가는 밸류에 대한 부담) - 4년간 조성된 초기투자금 $ 4B과 200개의 마이크로VC펀드

- First Round Capital의 시각 - 우리는 우리가 해야하는 의사결정이 확실히 무엇인지 알고(our conviction in our decisions), 그것을 알기 위해 시간을 오래 썼기에 유의미하게 잘할 수 있다.

- 1분기 보고 - 투자 집행 수치, 과거와 속도 비교와 사유 해석

- 펀드 성과 - 각 펀드의 ScoreCard 제공

First Round Captial의 2015년 4Q Letter

1분기에 외부 공개했던 출자자 서한에서 했던 새로운 경제 질서에 대한 변화가 이뤄졌다는 것을 반증하고 본인들이 얼마나 시장에 대한 이해가 좋은지 이야기해주며, 투자 전략의 방향성을 공유하였습니다.

- Watney Rule For Startups - 얼마나 시장이 하락했는지 강조

- The bet That Founders Made - 창업자들이 경제 성장기에 했던 의사결정과 과정에 대한 이해와 분석

- First Round의 접근 - 불황, 호황에도 모두 좋은 기업은 나오니 진입가격, 매각 가격에만 집중하여 결국 최종적으로 좋은 기업으로 평가될 회사를 선별하는 메커니즘에 배팅, 후속투자에 대한 보수적이면서도 상세한 전략 공유

- 펀드 성과 - 좋은 수치이지만 아직 매각, 회수가 진행되지 않아 서류상의 수치임을 강조하여 오해를 최소화

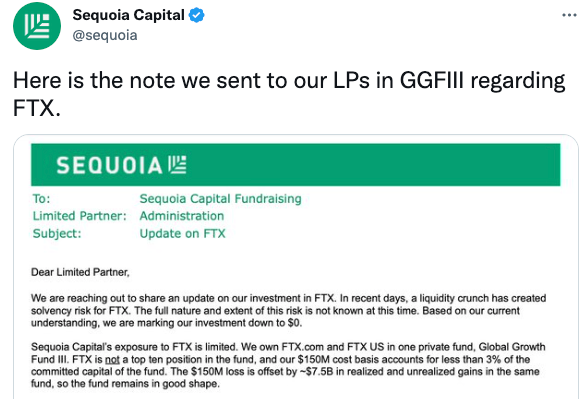

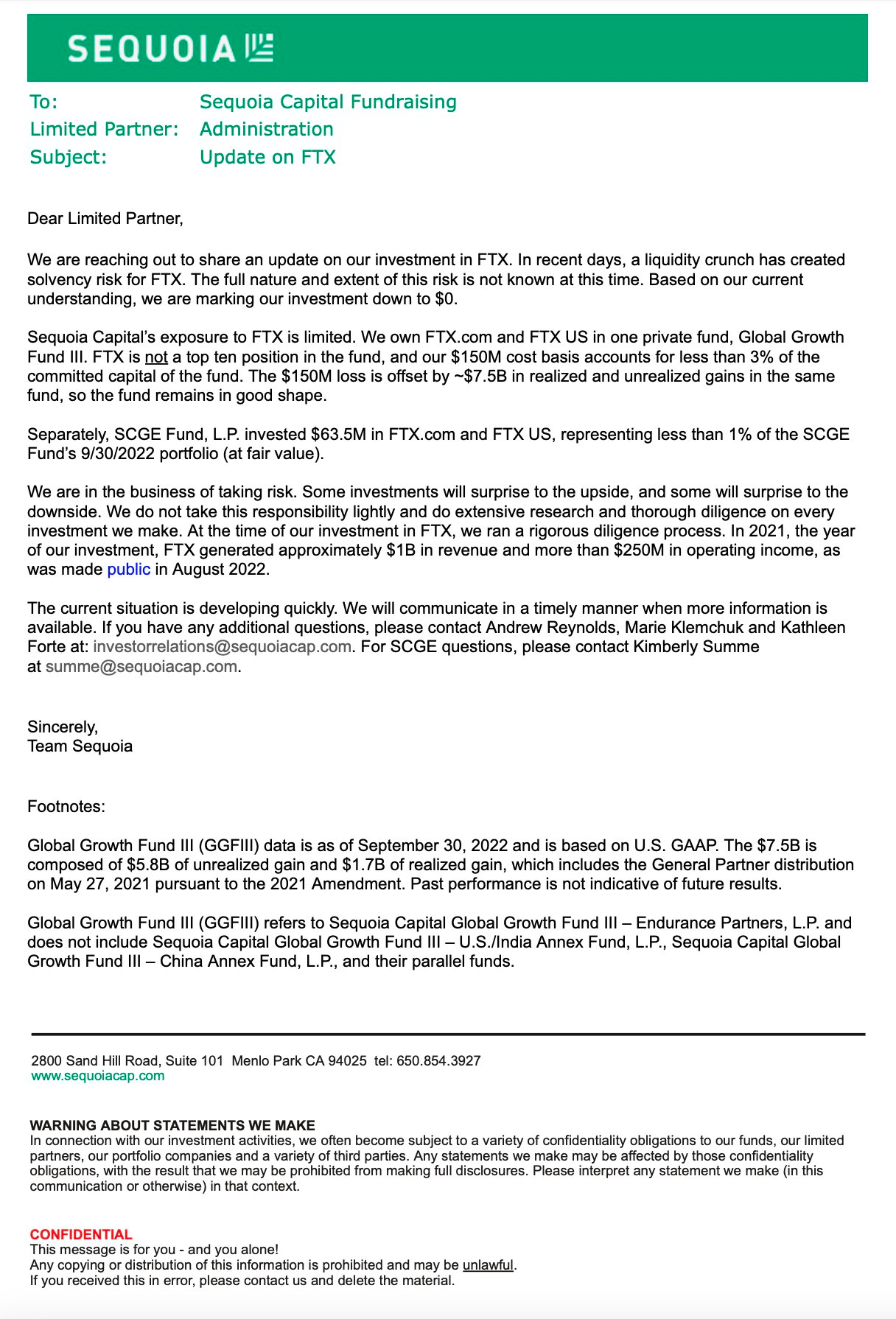

Sequoia Capital의 출자자 서한

지난번 FTX 사태 때 시장을 향해 공개 사과와 펀드 운용의 안정성에 대한 자신감을 동시에 진행하였는데 아래와 같은 내용을 담았습니다. 이에 관련해서는 저도 지난번에 글을 발행하였었는데 결국은 솔직한 응대를 통해 출자자들을 달래는 선택을 하였습니다.

그 이후에는 관리보수 자체삭감이라는 행동을 통해 변화한 자세를 보여주기는 했지만요.(요새 즐겨보는 capitalEDGE의 분석) 관리보수를 결성 총액에서 투자금 총액으로 변경하면서 수그러든 자세를 보였고, 국내에도 이 움직임은 영향을 미치고 있습니다.

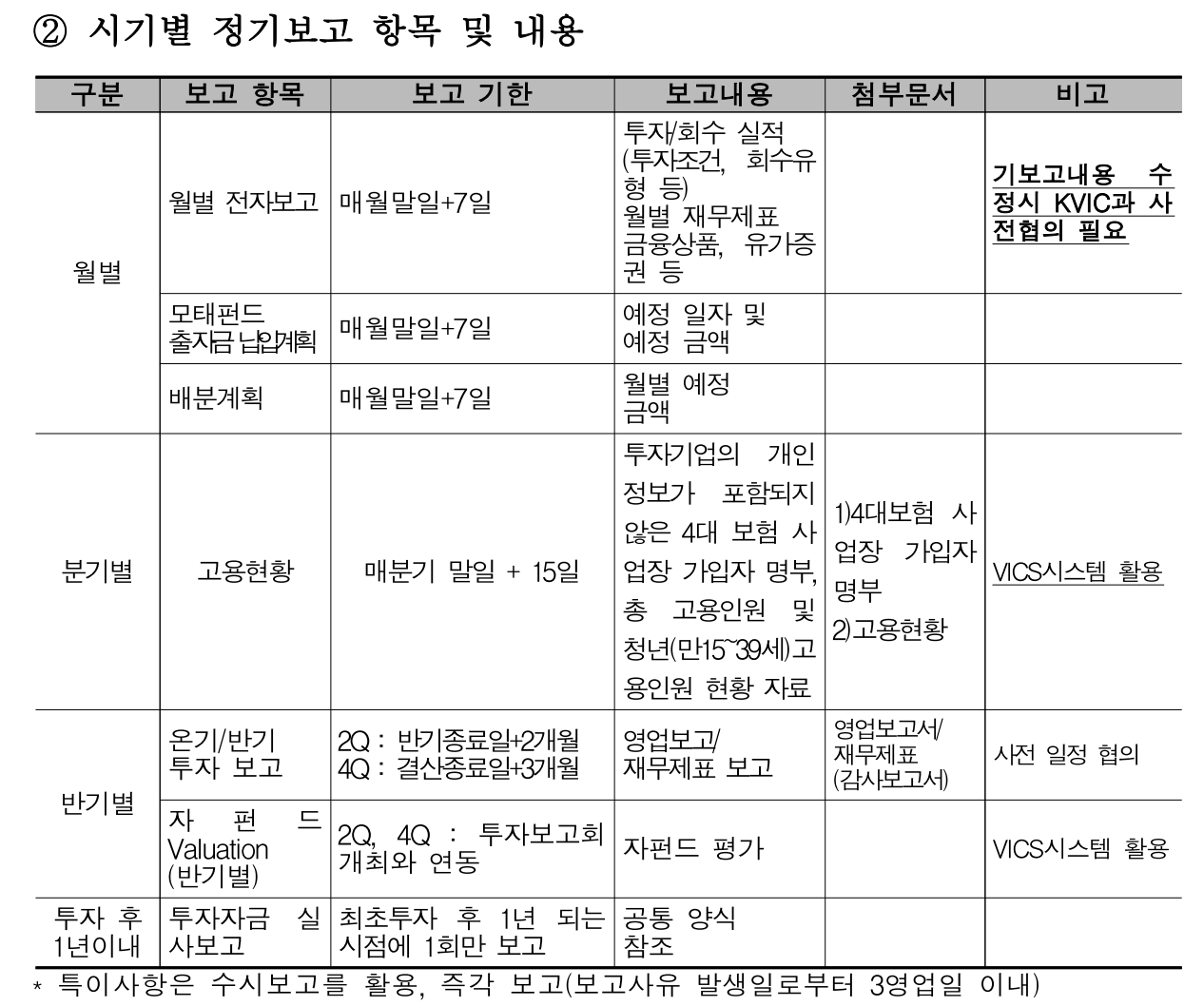

국내 출자자 보고 형식

국내는 아래와 같이 한국벤처투자(일명 모태펀드)가 출자한 펀드의 총 규모가 27조원에 이를 정도로 국내에서 큰 영향력이 있는 출자자입니다. 상장 기업 중 모태 투자기업이 46.7% 일 정도니 얼마나 많은 펀드들에 출자하는지 감조차 잡기 어렵습니다.

그러다 보니 다수의 VC들에게 자료를 받아 펀드의 건전성을 확인해야 하는 효율성 때문에 국내에는 어느정도 표준화 된 출자자 보고 형식이 있습니다.

- 투자/회수 실적, 출자금 납입계획(Capital Call), 배분 계획

- 투자기업의 고용 현황

- 포트폴리오사의 영업보고, 재무제표

- 포트폴리오사의 투자자금 실사(사용내역 확인)

그러다 보니 국내 정기보고는 위와 같은 구조로 이뤄지게 됩니다. 이런 구조 자체가 사실 굉장히 행정 편의성에 초점이 맞춰져 있고, 미국의 LP Letter 같은 서한이 필요 없는 구조로 구성되어있습니다.

Carta에서 제공하는 기능 명세서

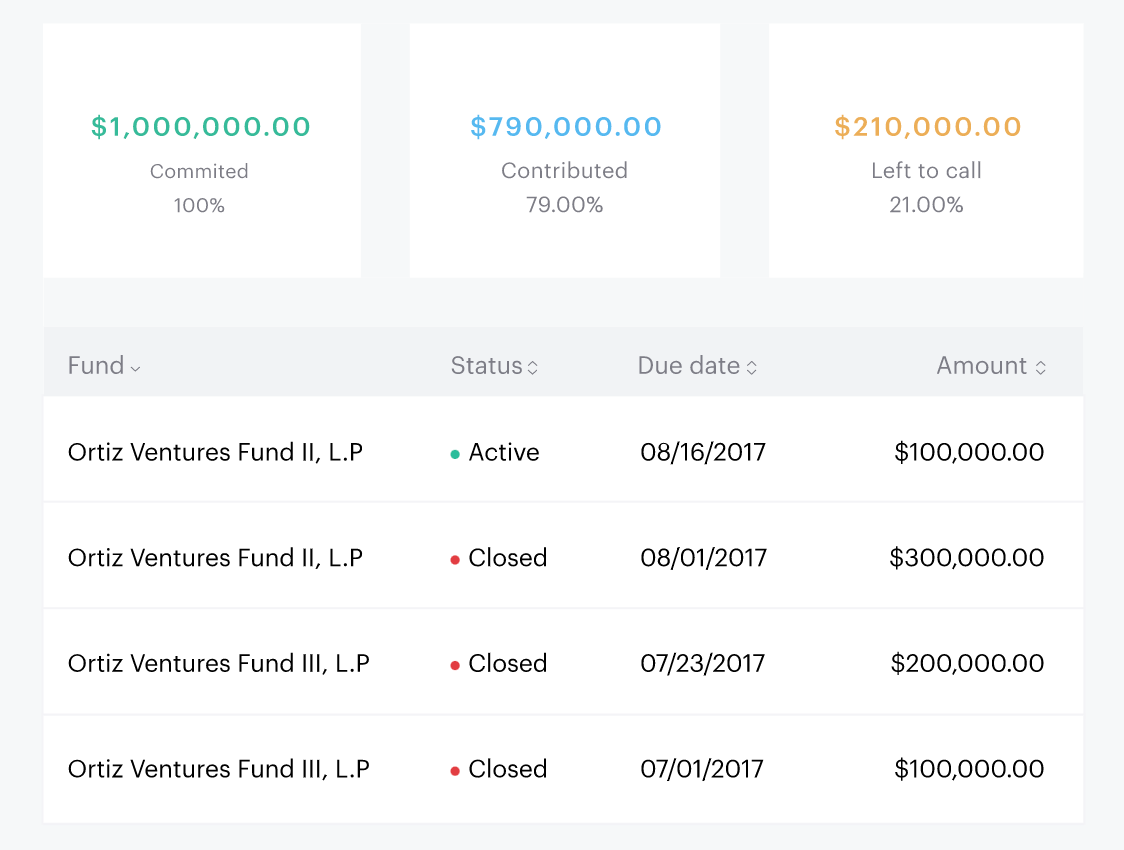

Carta는 미국판 쿼타북(사실 한국판 Carta가 쿼타북이지만) 서비스 기업입니다. 비상장 주식들에 대한 시장 혁신을 가장 앞서서 하고 있는데 이들이 제공해주는 자동화된 GP-LP간 보고 양식은 아래와 같습니다.

- 펀드 관리측면 -

총 출자하기로 한 금액, 출자 된 금액, 남은 출자 금액, 펀드별 현황 - 수익률 관리 측면 -

투자 금액, 회수금액 실시간 업데이트를 통한 수익률 관리

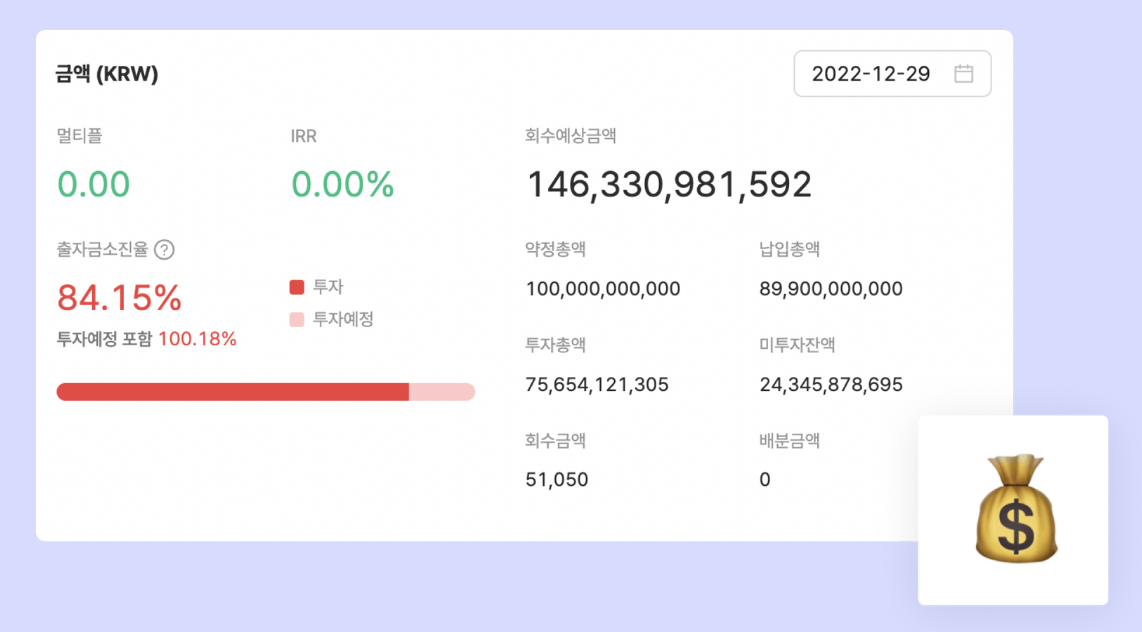

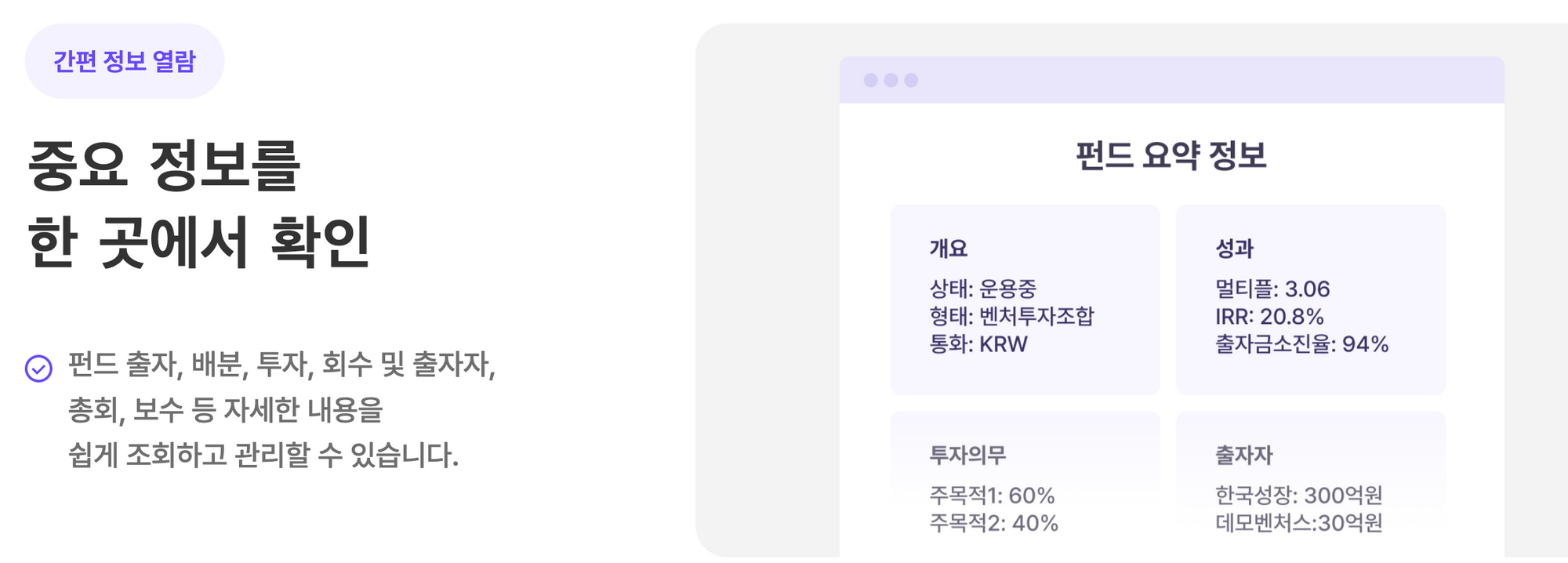

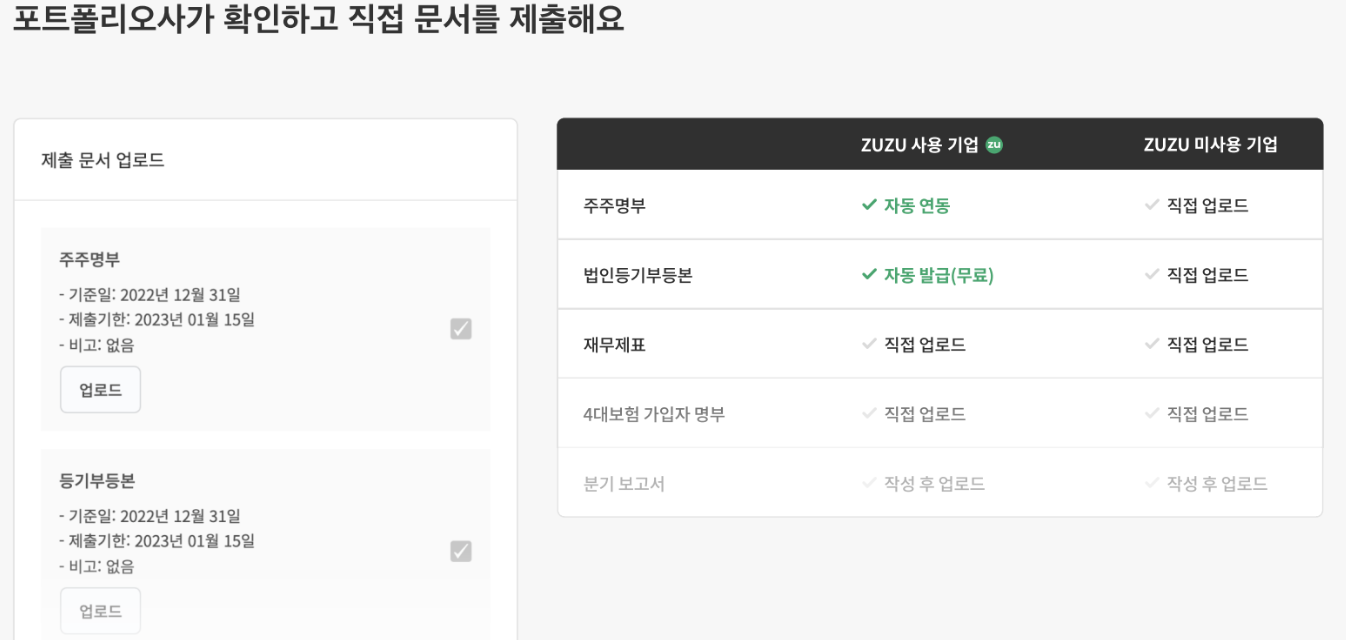

쿼타북 기능명세서 버전

Carta와 똑같이 출자금 소진율, 투자잔액 등에 있어서의 현황을 보여줍니다. 그 외에는 한국 펀드의 특징인 정책자금의 여부 때문에 투자의무(주목적)에 대한 내용이 추가되어 있습니다.

주주리걸 버전

스타트업단에서의 편의성을 공략한 후 투자자 사이드로 확장해 간 서비스답게 아직 기능이 상세하지는 못한 것 같습니다. 단순 행정자료 업데이트에 집중한 서비스임을 확인 가능합니다.

낭만투자파트너스 LP letter에 대한 고민

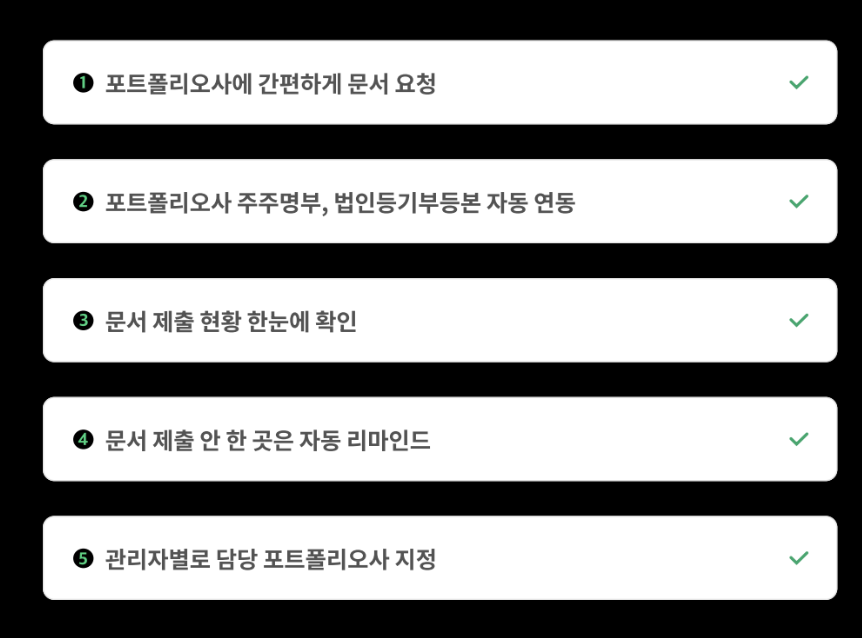

위와 같은 내용을 스터디 한 후 최대한 맥락과 저희가 보고 있는 현상에 대해서 LP Letter #01 버전을 저희 출자자 수십분에게 공유드렸습니다.

첫 레터인 만큼 저희와 직접 만나신 분들은 알고 있는 설립 배경 을 처음으로 문서화 하여 길게 남겨 드렸고, 현재 하고 있는 고민들과 나아가고자 하는 방향성, 저희의 정확한 현 주소를 공유드렸습니다.

- 설립 배경, 기조, 운영 철학

- 구독자 현황, 컨텐츠 성과

- 시장 니즈, 컨텐츠 전략, 조직 운영

현재 저희의 투자 포트폴리오는 발간한 컨텐츠이고, 저희 글을 읽어주시는 구독자를 출자자라고 생각하기에 그에 맞춰 양식을 구성하였습니다.

저희가 최근 만나서 생각을 넓혀주시는 분들을 통해 시장을 이해(시장니즈)하고, 앞으로 어떻게 나아가고 더 많은 가치를 창출할까하는 고민들을 가감없이 담았습니다.

Bain Captial의 출자자 서한

SilverLake - 실리콘밸리 자리 값을 하는 PE](/content/images/size/w600/2024/07/4640765_SilverLake_Blue_Logo.jpg)

크레센도에쿼티파트너스 - 국내 신흥 Tech PE의 차별화 전략](/content/images/size/w600/2024/06/logo-6.jpg)